FAQ. Торговля оружием

Все знают, что оружие — это товар, причем довольно ходовой. Но далеко не все знают, кто, где и как им торгует, особенно в крупных масштабах. Отличаются ли вооружения и военная техника как товар от, например, бытовых компьютеров или ботинок? Дают ли продавцы оружия гарантию на свои изделия? Как на этом рынке происходит конкуренция? Совместимы ли системы вооружений разных стран мира? Мы собрали эти и другие наивные вопросы, чтобы дать на них ответ.

Дают ли гарантию на оружие?

Безусловно. Гарантийные обязательства производителя на выпущенную им продукцию — одна из основ ведения бизнеса. Кто захочет купить у вас, скажем, танк, если вы не отвечаете за качество его сборки и мало-мальски приличную продолжительность работы?

На разные классы вооружений и военной техники производители устанавливают разные гарантийные сроки, причем они могут отличаться при поставках на внутренний рынок и на экспорт. Например, гарантийный срок на машины и системы зенитного ракетного комплекса С-400 «Триумф», поставляемые на экспорт, может составлять до двух лет.

Так, министерство обороны Китая приобрело такие комплексы с гарантией 18 месяцев на заводской ремонт в случае неполадок. Эти же комплексы поставляются Турции с гарантийным сроком 20 месяцев. Для сравнения, этот же срок для России установлен в два года.

При этом зенитные ракеты для С-400, поставляемые в транспортно-пусковом контейнере, имеют гарантийный срок 10 лет, который может быть увеличен производителем до 20 лет в зависимости от условий хранения.

Стратегические ракетные комплексы РТ-2ПМ2 «Тополь-М» имеют гарантийный срок 15 лет. При этом производитель — Воткинский завод — и разработчик — Московский институт теплотехники — могут продлить срок гарантии этих комплексов до 20 и 25 лет. Такое продление возможно после изучения всех систем комплекса специалистами.

В 2014 году Объединенная авиастроительная корпорация объявила об увеличении сроков гарантии на истребители Су-35С, поставляемые в войска, до трех лет. Ранее гарантийный срок на такие самолеты составлял всего один год.

Поставляемое покупателям вооружение и военная техника — от пистолета до подлодки — проходит выборочные заводские испытания (если речь идет уже о серийной продукции, принятой на вооружение). При таких испытаниях из партии изымается один или несколько образцов техники, которые проходят полный цикл проверок.

Тем не менее, заказчики периодически получают некачественную или не работающую должным образом технику или оружие. В этом случае покупатель должен подать рекламацию. Это письменная претензия к производителю, составляемая в гарантийный период и описывающая выявленное несоответствие продукции требуемым характеристикам или недокомплект поставленных сопутствующих систем, приборов и инструментов.

В зависимости от типа техники производитель либо забирает продукцию на завод для устранения выявленных недочетов, либо присылает специалистов для проведения ремонта на месте.

Совместимо ли вооружение разных стран мира?

Относительно несложные виды вооружения могут быть совместимы, но в целом с совместимостью все очень сложно.

Например, винтовку ORSIS T-5000, выпущенную в России под калибр .338 Lapua Magnum, можно будет зарядить патронами такого калибра, произведенными в США или Польше. На автомат Калашникова АК-12 с планками Пикатинни можно будет установить тепловизионный прицел немецкого производства. Потому что во всех этих случаях речь идет о своего рода международных стандартах, которые, правда, соблюдаются не всеми и не всегда.

Но бывают и гораздо более сложные случаи. Например, в 2017 году Турция приобрела у России некоторое количество зенитных ракетных комплексов С-400. Первый полк С-400 был поставлен заказчику в 2019 году.

При этом Турция с 1952 года является членом НАТО и закупает вооружения и военную технику, произведенные по стандартам Североатлантического альянса, то есть, преимущественно, по американским (блок был основан в 1949 году в США, и Вашингтон до сих пор имеет серьезное влияние на его развитие и деятельность).

Система противовоздушной обороны Турции выстроена на основе зенитных ракетных и артиллерийских комплексов американского, шведского, немецкого и швейцарского производства, а радиолокационное покрытие системы обеспечивается радарами в основном американского выпуска.

Встроить комплексы С-400 в эту систему пока невозможно — они не смогут обмениваться с ней данными и получать от нее целеуказание. Так что «Триумфы» в Турции работают пока как самостоятельные единицы.

Однако для решения этой проблемы турецкие власти в начале текущего года создали рабочую группу, которая должна будет проработать варианты внедрения С-400 в систему противовоздушной обороны страны. Каким образом это будет сделано, пока не ясно.

Проблема внедрения комплекса в систему противовоздушной обороны не замыкается на обмене данными с радарами и зенитными комплексами западного производства. Турецкие С-400 должны уметь отличать турецкие военные самолеты от военных самолетов других стран.

Для этого российские разработчики создали для турецких С-400 запросчики государственного опознавания в соответствии с натовским стандартом STANAG 4193. Российские системы государственного опознавания («свой-чужой»), поставляемые Министерству обороны России, со STANAG 4193, естественно, несовместимы.

В целом, ничего невозможного нет. Какая-либо страна, если задастся целью и обзаведется соответствующими денежными суммами (а суммы будут немалые), сможет построить, скажем, собственную систему противовоздушной обороны из комплексов, радаров и станций управления американского, европейского, российского, китайского и индийского производства.

Работать такая сборная солянка будет (за деньги разработчики постараются худо-бедно наладить обмен данными между всеми компонентами), но средств на ее создание будет потрачено гораздо больше, чем на создание той же системы только из российских или только из натовских комплексов. Это же касается и всего остального.

При этом создание «зоопарка» из вооружений и военной техники разного производства в рамках вооруженных сил одной страны несколько повышает стоимость дальнейшей закупки вооружений.

Например, некая страна многие годы оснащала свои военно-воздушные силы истребителями американского производства F-16 Fighting Falcon и F-15 Eagle. И тут она решила, что надо пополнить авиапарк российскими истребителями Су-30МК. После покупки этих самолетов возникнет проблема с покупкой боеприпасов — ракеты и снаряды для американских самолетов совершенно не подходят для российских.

Тем не менее, количество стран, имеющих на вооружении такие вот «зоопарки», довольно велико. Например, на вооружении ВВС Индии стоят самолеты советского, российского, бразильского, американского, французского, украинского, индийского, канадского и британского производства.

Так, только лишь парк истребителей Индии включает в себя французские Mirage 2000 и российские Су-30МКИ, британские Sepecat Jaguar и советские МиГ-21, индийские Tejas и советско-индийские версии МиГ-27.

Есть ли конкуренция между продавцами оружия? И если да, то как они конкурируют?

В чистом виде конкуренции на мировом рынке вооружений и военной техники нет, поскольку существенное влияние на проводимые тендеры оказывает политика. Вернемся к той же Турции.

В середине 2010-х годов политические взаимоотношения между этой страной и США начали ухудшаться. Причин тому было несколько, включая взгляды США на геноцид армян на территории Османской империи в 1915 году и попытку военного переворота в Турции в 2016 году. Кроме того, в начале 2010-х годов США отказались продать Турции ударные беспилотные летательные аппараты MQ-1 Predator.

В результате на проводившемся в середине 2010-х годов тендере на поставку турецким вооруженным силам зенитных ракетных комплексов выиграло российское предложение — С-400. К слову, отношения между Россией и Турцией в это же самое время начали налаживаться.

Все вместе — ухудшение взаимоотношений с США и налаживание отношений с Россией — и повлияло на решение приобрести С-400, а не американские Patriot или китайские HQ-8, также участвовавшие в тендере.

Впрочем, отношения между США и Турцией продолжают ухудшаться и сейчас. Кроме того, США в октябре прошлого года приняли резолюцию о признании геноцида армян.

В ответ в декабре прошлого года турецкая сторона объявила о намерении принять резолюцию о геноциде индейцев при колонизации Американского континента. Из-за ухудшения политических взаимоотношений и из-за покупки С-400 США стали угрожать Анкаре вводом запрета на поставку истребителей F-35 Lightning II.

Кроме того, из-за расхождения во взглядах на операцию Турции против курдов на территории Сирии от поставки вооружений в эту страну уже отказались Германия, Великобритания, Испания, Нидерланды, Норвегия, Франция, Чехия, Италия и Финляндия. Взаимоотношения Турции и России также начали ухудшаться из-за войны в Сирии.

Постепенное ухудшение отношений с крупными странами вынудило Турцию приступить к реализации программы импортозамещения, в рамках которой ведется разработка основного боевого танка Altay, семейства беспилотников Anka, истребителя TF-X и некоторых других вооружений.

Но если отбросить политику, то конкуренция между производителями и продавцами вооружений и военной техники проходит на тендерах. Например, какая-либо страна объявляет, что намерена приобрести большую партию истребителей. Если этот тендер международный, то страна рассылает странам, самолетами которых интересуется, соответствующие приглашения принять участие в конкурсе.

Если потенциальные продавцы принимают это приглашение, то к назначенным срокам они предоставляют военным страны-покупателя подробную информацию о своих боевых самолетах. И если, в свою очередь, полученная информация военным страны-покупателя нравится, они приглашают производителей пригнать боевые самолеты для испытаний.

Во время таких испытаний, которые порой занимают несколько лет, военные оценивают, насколько дороги истребители в эксплуатации, насколько удобно ими пользоваться, как быстро можно подготовить для них летчиков, как истребители летают и в чем превосходят своих конкурентов. На заключительном этапе участники тендера называют покупателям свои цены.

Перед завершением тендера военные изучают исходные характеристики и данные об истребителях, полученные во время испытаний, и сравнивают их между собой. Затем на основании этих сравнений и сравнения цен принимается решение о закупке.

Бывает и так, что решение не принимается, военные ничего не покупают, а участники тендера возвращаются по домам. К слову, участие в тендере может проходить за счет потенциального продавца, а может частично оплачиваться будущим покупателем. Тут бывает по-разному.

На самом деле далеко не факт, что по итогам тендера военные купят именно самый дешевый истребитель с самыми лучшими характеристиками. Нередко бывает, что побеждает производитель дорогого самолета с характеристиками похуже.

Даже если политика тут ни при чем, на это бывает другая важная причина. Она называется — офсетная сделка. Это своего рода узаконенная взятка, которую одна страна дает другой.

Такая сделка заключается после основной сделки на поставку вооружений и военной техники. Она предполагает какие-либо бонусы, которые может получить потенциальный покупатель оружия, если подпишет контракт.

Некоторые страны имеют официальные условия для офсетных сделок, на которые продавцу следует согласиться изначально, еще до участия в тендере. Другие страны официально запретили офсетные сделки: США, Великобритания, Эстония, Катар, Финляндия и некоторые другие. Это означает, что производители, желающие продать этим странам свои вооружения и военную технику, не подписывают никаких дополнительных соглашений кроме основного контракта.

Другие страны свои офсетные требования не скрывают. Так, офсетные требования Бразилии — вложение продавцом минимум 100 процентов стоимости сделки в бразильскую экономику. Индия требует реинвестиции в свою экономику 30 процентов от стоимости оружейной сделки, Израиль — 35 процентов, Нидерланды — минимум 100 процентов, Румыния — 80 процентов, а Турция — 50 процентов.

Под реинвестициями обычно понимаются передача технологий, организация местного сборочного производства, создание рабочих мест и подготовка военных специалистов.

В исключительных случаях офсетные сделки могут предусматривать оказание каких-либо необычных услуг. Так, в 1996 году Индия купила 40 российских истребителей Су-30МКИ, получив при этом право самостоятельно произвести и при необходимости реэкспортировать до 150 самолетов такого типа.

В мае 2003 года Малайзия купила у России 18 истребителей Су-30МКМ в обмен на помощь в отправке в космос первого малайзийского астронавта.

В 2012 году европейский консорциум Eurofighter оказал рыболовецким компаниям Омана помощь в загоне крупной морской рыбы на отмели, где ее было бы проще поймать. Эта помощь была оказана в рамках офсетного соглашения к основному контракту на поставку Оману 12 истребителей Typhoon.

Практика офсетных соглашений практически повсеместна, хотя зачастую не афишируется. Тем не менее, если на сделку по покупке оружия не повлияла политика, значит, повлияло богатое офсетное предложение.

Реклама вооружений и военной техники имеет больше имиджевый характер. Дело в том, что для успешной продажи оружия на миллионы и миллиарды долларов банального рекламного ролика «Покупайте наши подлодки» недостаточно.

Доля вероятности того, что страна, состоящая в блоке НАТО, купит подводную лодку российского производства, естественно, стремится к нулю. Зато от такой покупки не откажутся, например, Индия или Вьетнам, которые стандартами и соглашениями НАТО не ограничены. Но ориентироваться они будут не на рекламу, а на все вышеупомянутые соображения.

Кто и кому продает вооружения?

Мировой рынок вооружений и военной техники можно разделить на три сегмента: «черный», «серый» и «белый».

В первом случае продажи оружия осуществляются компаниями или группами людей в обход всевозможных международных соглашений, действующих запретов и без ведома властей. Объем такого рынка относительно невелик и по разным оценкам составляет от 200 до 500 миллионов долларов в год.

«Серый» сегмент более масштабен и превышает 2 миллиарда долларов в год. В этом сегменте поставки вооружений и военной техники производятся тайно, но с ведома властей.

Наконец, «белый» сегмент оружейного рынка наиболее масштабен и его относительно легко отследить. Существует несколько исследовательских организаций, которые занимаются мониторингом «белого» рынка, включая Стокгольмский институт изучения проблем мира (SIPRI). По оценкам этой организации, в 2018 году объем мирового рынка вооружений составил 1,82 триллиона долларов.

Существует также «Регистр обычных вооружений ООН», в который страны — продавцы оружия добровольно могут передавать списки поставленной на экспорт военной продукции.

Торговлей оружием на «белом» рынке занимаются компании, уполномоченные своими государствами, под жестким контролем со стороны властей.

Поскольку фактически оружием торгуют между собой государства, к сделкам не применяются правила Всемирной торговой организации, такие как регулирование торговли тарифными методами или прозрачность торговой политики.

При этом страны руководствуются некими общеполитическими принципами и действующими международными договоренностями. В частности, по резолюции ООН, введено эмбарго на поставки вооружений и военной техники Ирану. Аналогичное эмбарго распространяется на поставки вооружений Северной Корее.

В целом страны — продавцы вооружений обязаны следовать резолюциям ООН, однако нередко по политическим соображениям некоторые государства этого не делают. Поскольку такие сделки со странами-изгоями запрещены, они проходят в рамках «серого» сегмента оружейного рынка. Доказать такие поставки практически невозможно, но они имеют место.

В частности, Китай и Россию подозревают в поставках топлива Северной Корее, которая использует его для развития собственной ядерной программы. Прежде Украину подозревали в поставке ракетных двигателей той же Северной Корее.

Государства могут вводить и собственные запреты на поставку вооружений тем или иным странам — опять же, по политическим причинам. Как уже было сказано, часть стран Европы ввела собственные запреты на поставки вооружений Турции.

В США, крупнейшем в мире поставщике вооружений, действуют запреты на продажу оружия в целый ряд стран, включая Кубу, Тайвань (действует частичный запрет из-за боязни ухудшения взаимоотношений с Китаем), Азербайджан, Северную Корею, Иран и другие государства.

Наконец, в некоторых странах действуют официальные правила экспорта вооружений и военной техники. Например, Швейцария официально не продает оружие странам, которые ведут войну или на территории которых ведутся боевые действия. Япония не занимается экспортом вооружений в страны, где ведутся боевые действия, и государства, представляющие потенциальную опасность для «мира во всем мире».

Во многих странах мира действует запрет на поставку вооружений одновременно обеим сторонам вооруженного конфликта.

Но все же, поскольку правила торговли вооружениями и военной техникой устанавливают государства и государства же являются продавцами оружия, они порой нарушают собственные правила. Обычно такие нарушения происходят в рамках «серого» сегмента.

Отдельно стоит упомянуть правила реэкспорта. Производители вооружений и военной техники в подавляющем большинстве случаев устанавливают условия перепродажи своей продукции. Эти условия указываются в контракте на поставку вооружений.

Например, Россия требует обязательного согласования реэкспорта. Это означает, что если Индия купит у России истребители и захочет их перепродать, скажем, ЮАР, ей придется сначала попросить разрешения. Некоторые страны, как, например, США, во многих сделках реэкспорт запрещают: покупатель не имеет права перепродать американскую военную продукцию.

Может ли кто угодно выйти на рынок вооружений?

Мировой рынок вооружений олигополизирован. Это означает, что на нем действует небольшое число продавцов, конкурирующих между собой, а вход на рынок ограничен высокими барьерами.

Из этого не следует, что небольшие страны не продают военную продукцию другим государствам, но их шансы на то, чтобы занять заметную долю рынка, ничтожны.

Например, в 2018 году военным экспортером стал Кот-д’Ивуар, до этого долгие годы ничего никому не продававший. Страна продала Франции 9 бронетранспортеров Bastion за 1 миллион долларов. Эти машины были поставлены миротворцам ООН в самом Кот-д’Ивуаре.

В поставщиках военной продукции в 2018 году, по данным SIPRI, также отметились Эквадор, Тайвань, Таиланд, Черногория, Чили и Сербия. Годом ранее некоторые из этих стран никому ничего продать не смогли, а часть государств из этого перечня и вовсе не торговала вооружениями на протяжении долгих лет.

Они становятся экспортерами эпизодически — в случаях, когда союзники хотят поддержать их экономически или если дешевле, проще и быстрее купить оружие именно у этих поставщиков.

В остальных случаях выход на рынок вооружений и наращивание доли на нем становится возможным при росте производственных мощностей той или иной страны и ее политического влияния — союзникам или зависимым странам продавать военную продукцию проще, чем кому-либо еще.

Прекрасный пример выхода на олигополизированный рынок вооружений показывает Китай. Долгие годы эта страна была крупнейшим импортером вооружений, но в 2000-х годах сменила этот статус на экспортера.

Так, если в 2003-2012 годах Китай был крупнейшим импортером вооружений, закупившим за этот период иностранного оружия на 21,2 миллиарда долларов, то уже в 2013-м страна стала заметным экспортером, войдя в топ-5 крупнейших поставщиков военной продукции.

В 2013 году Китай занял 5 процентов мирового рынка вооружений. По итогам 2017 года, подсчитали в SIPRI, Китай стал уже вторым по величине экспортером вооружений в мире, отодвинув на третье место Россию.

В 2017 году США, крупнейший продавец, экспортировали вооружений и военной техники на 226,6 миллиарда долларов, Китай — на 54,1 миллиарда долларов, а Россия — на 37,7 миллиарда долларов. В числе покупателей китайской военной продукции — Белоруссия, Алжир, Бангладеш, ЮАР, Египет, Казахстан, Пакистан, Таджикистан, Венесуэла, ОАЭ и еще десяток государств.

Спросом на мировом рынке пользуются китайские беспилотные летательные аппараты, бронемашины, противокорабельные ракеты, зенитные ракетные комплексы, основные боевые танки и подводные лодки.

Правда ли, что Китай скопировал все свои военные разработки?

Военная промышленность Китая во многом развивается своим уникальным путем, чему отчасти способствовал СССР. Дело в том, что Советский Союз активно сотрудничал со множеством стран, чьи режимы сочувствовали делу построения коммунизма, и поставлял им как готовую военную продукцию, так и целые производственные линии.

Многие из этих линий работают и сегодня — в Китае они выпускают преимущественно авиационную технику, когда-то давно спроектированную в СССР. Так, Пекин сегодня выпускает копии советских истребителей Су-27, бомбардировщиков Ту-16, транспортников Ан-26 и многих других.

(Вы можете пройти наш тест «Ан» или «Цзянь» и узнать, способны ли вы отличить китайскую военную технику от российской и наоборот.)

Следует только учитывать, что современные копии советских самолетов, кроме внешнего вида, почти уже не имеют ничего общего с оригиналами: на них стоит современное китайское оборудование, они используют китайское вооружение.

Китайские конструкторские школы по многим направлениям сегодня только развиваются и еще не сформировали своего «стиля». Поэтому конструкторы не стесняются заимствовать чужие идеи и прорабатывать их.

Так появился, например, учебный самолет L-15, похожий на российский Як-130 и итальянский M-346 Master, или истребитель FC-31, сильно смахивающий на американский F-35 Lightning II. Новые китайские авианосцы Type 001A и Type 002 похожи на своего прародителя — авианосец «Ляонин», бывший крейсер «Варяг», купленный у Украины, тщательно изученный и достроенный.

На мировом рынке вооружений щедрость СССР, поставлявшего Китаю производственные линии, иногда играет злую шутку с правопреемницей Советского Союза — Россией. Так, все в том же турецком тендере на поставку зенитных ракетных систем участвовал комплекс HQ-8 китайского производства, копия советского С-300П.

В этом же конкурсе от России на первом этапе участвовал российский С-300ВМ «Антей-2500». Конкурентами китайского и российского комплексов были европейский Eurosam и американский Patriot PAC-3. В 2013 году турецкие военные объявили, что в конкурсе победил китайский HQ-8 (правда, позднее свое решение отменили).

В какой валюте оплачивают сделки с оружием?

Все зависит от того, на каких условиях договорятся стороны. США сделки по продаже оружия совершают в долларах, страны Евросоюза — в евро. Россия долгое время использовала для взаиморасчетов доллары, но сейчас постепенно переводит сделки на расчеты в рублях.

С 1992 года большинство сделок по продаже российских вооружений странам Организации Договора о коллективной безопасности (Россия, Армения, Белоруссия, Казахстан, Киргизия и Таджикистан) проводятся в рублях, но могут совершаться и в свободно конвертируемой валюте.

Кроме того, ведутся переговоры о переходе на рублевые взаиморасчеты по поставкам российских вооружений между странами — членами Шанхайской организации сотрудничества (включает в себя 25 стран). При этом остальные государства при продаже своих вооружений и военной техники могут получать платежи в своих национальных валютах.

Помимо денежных сделок продавцы военной продукции иногда прибегают и к бартеру. Такие сделки совершаются исключительно по политическим мотивам с дружественными странами.

К этой практике активно прибегал Советский Союз, поставляя Индии истребители в обмен на бананы, а Кубе — военных консультантов, стрелковое вооружение и наземную технику в обмен на сигары и ром. К слову, с 1962 года и почти до самого распада СССР в Союз поставлялось до 10 миллионов кубинских сигар в год.

С некоторыми странами традиции бартера сохранила и Россия. Например, в 1994 году за 18 истребителей МиГ-29 Малайзия расплатилась пальмовым маслом.

В середине 2000-х годов Россия поставила Венесуэле автоматы Калашникова, вертолеты Ми-35, и Ми-26Т, а также истребители Су-30МК, согласившись часть оплаты за них принять в виде права на безвозмездное осушение нефтешламовых амбаров (обширных разливов нефти) и разработку части нефтяных месторождений в долине реки Ориноко.

В 2018 году Россия продала Индонезии 11 истребителей Су-35 в обмен на пальмовое масло, каучук и кофе.

Правда ли, что продавцы оружия ставят «закладки», чтобы его нельзя было использовать против страны-производителя?

«Закладками» называют программные, аппаратные или программно-аппаратные элементы, позволяющие дистанционно включать или выключать военную технику. Конспирологические теории утверждают, что с помощью «закладок» одна страна может отключить вооружения, проданные ранее другой стране.

Например, Россия поставила китайским военным зенитные ракетные комплексы С-300 и С-400. Приятно думать, что война между нашими странами невозможна хотя бы потому, что российские разработчики могут дистанционно отключить аппаратуру этих комплексов. Однако достоверных данных о существовании «закладок» не существует.

Есть версия, что в 1982 году во время Фолклендской войны британская сторона воспользовалась «закладками», установленными в противокорабельные ракеты Exocet, принадлежавшие Аргентине. Якобы лишь благодаря этому не был потоплен британский эсминец «Шеффилд», пораженный такой ракетой.

Боеприпас пробил борт корабля, но не взорвался. При этом из-за работающего двигателя ракеты на эсминце возник пожар, в результате которого погибли 20 человек и получили ранения еще 26. Конспирологическая теория утверждает, что британцы при поддержке французской компании MBDA — производителя ракеты Exocet с помощью «закладки» выключили боевую часть аргентинских ракет.

На самом деле никакие «закладки» ничего не отключили. В 2017 году министерство обороны Великобритании обнародовало часть документов о Фолклендской войне.

В этих документах приводились свидетельства офицеров и матросов «Шеффилда», причем одни моряки утверждали, что Exocet все же взорвалась, а другие — что нет. Получается, что британские военные слыхом не слыхивали ни про какие «закладки».

Более того, выяснилось, что во время ракетного обстрела (по «Шеффилду» было выпущено несколько ракет Exocet — аргентинцы не знали его точные координаты) экипаж корабля откровенно скучал.

Полагая, что эсминец находится за пределами досягаемости Аргентины, экипаж эсминца был расслаблен: дежурный офицер пил кофе и не следил за обстановкой, офицер противовоздушной обороны был уверен, что «Шеффилд» находится за пределами досягаемости аргентинских ракет.

Наконец, радар системы противовоздушной обороны британского эсминца был заглушен радаром другого корабля. Говорить в таких условиях о манипулировании «закладками» не приходится.

Василий Сычёв

Названы крупнейшие в мире экспортеры оружия

https://ria.ru/20200309/1568330149.html

Названы крупнейшие в мире экспортеры оружия

Объем мировых продаж оружия в 2015-2019 годах увеличился на 5,5% по сравнению с предыдущей пятилеткой, самый заметный рост продемонстрировали США и Франция, об… РИА Новости, 09.03.2020

2020-03-09T02:08

2020-03-09T11:18

сипри

франция

сша

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn25.img.ria.ru/images/07e4/03/09/1568337087_0:317:3076:2047_1400x0_80_0_0_bb4cd774a75a45122ae2369e4b0ecd7b.jpg

https://ria.ru/20200127/1563918138.html

https://ria.ru/20191224/1562757328.html

Рулон Обоев

если качество российского и иностранного оружия соотносится так же как и качество отечественных автомобилей и иномарок, то покупателей очень даже можно понять что они в большинстве выбирают не российское оружие

47

gxkan

А по транзиту наркотиков уверенно держит первое место!

28

франция

сша

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn25.img.ria.ru/images/07e4/03/09/1568337087_0:317:3076:2047_1400x0_80_0_0_bb4cd774a75a45122ae2369e4b0ecd7b.jpg

https://cdn24.img.ria.ru/images/07e4/03/09/1568337087_207:0:2936:2047_1400x0_80_0_0_bce79a644b89845ee7425c7c1437061f.jpg

https://cdn22.img.ria.ru/images/07e4/03/09/1568337087_844:0:2891:2047_1400x0_80_0_0_3eeacbab71be6c0817e6326b203dde11.jpg

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

сипри, франция, сша, экономика

главные поставщики и покупатели увеличили активность

Спрос на оружие в мире не снижается, как и конкуренция между основными поставщиками вооружений.

В 2015–2019 годах объем международных поставок основных видов обычных вооружений вырос на 5,5% по сравнению с предыдущим 5-летним периодом сравнения (с 2010 по 2014 годы) согласно новым данным о поставках оружия, опубликованным сегодня Стокгольмским международным институтом исследования проблем мира (SIPRI).

Крупнейшими экспортерами оружия остаются США, Россия, Франция, Германия и Китай. Основной спрос на оружие обеспечивает Дальневосточный регион, а Саудовская Аравия стала крупнейшим импортером оружия в мире.

США и Франции резко увеличили поставки оружия, стремясь потеснить Россию на рынке. В 2015–2019 годах экспорт вооружений из США вырос на 23% по сравнению с 2010–2014 годами, а доля США в общем объеме мировых поставок вооружений возросла до 36%.

США, введя санкции против России, осложнили ее положение на различных рынках, включая рынок вооружений. В итоге экспортные поставки основных видов вооружений из США был на 76% выше, чем из России.

США поставили оружие в 96 стран, но половину всех американских поставок оружия получили страны Ближнего Востока, а остальные 50% пришлось на Саудовскую Аравию, отмечается в исследовании SIPRI.

Вырос спрос на американские военные самолеты в Европе, Австралии, Японии и на Тайване. В 2015–2019 годах Франция увеличила экспорт вооружения в 1,7 раза — до самого высокого уровня с 1990 года. Доля Франции в мировом объеме экспорта вооружений достигла 7,9%. Военная промышленность Франции поставляет вооружение в Египет, Катар и Индию.

Россия по-прежнему занимает второе место по поставкам оружия в мире. Но санкции сократили российский экспорт вооружений на 18% за сравниваемый период. Россия поставляет вооружение в Индию (основной покупатель российского оружия), Египет и Ирак и в другие страны. «Снижение объема поставок российского оружия в Индию привело к резкому снижению объема российского экспорта вооружений, – отмечает Александра Куимова, исследователь программы вооружений и военных расходов SIPRI. – Рост экспорта российского оружия в Египет и Ирак не смог компенсировать снижение общего объема продаж в 2015–2019 годах».

В 2015–2019 годах импорт вооружений в страны Ближнего Востока вырос на 61% за сравниваемый период и составил 35% мирового объема импорта вооружений.

Саудовская Аравия остается крупнейшим покупателем вооружений. Королевство резко увеличило закупки вооружений. В 2015– 2019 годах Саудовская Аравия увеличила покупку вооружения на 130% по сравнению с предыдущим пятилетним периодом. Доля Саудовской Аравии в мировом объеме импорта вооружений составила 12%. В целом 73% от всего импорта вооружений Саудовской Аравией поставлялось из США и 13% из Великобритании.

Индия стала вторым крупнейшим покупателем оружия в мире, а противостоящий ей Пакистан занял 11-е место. Как и в предыдущие годы, в 2019 году Индия и Пакистан ведут локальные военные конфликты в приграничных регионах. При этом они остаются государствами, обладающими ядерным оружием. Индия и Пакистан в 2019 году атаковали друг друга, используя импортное вооружение, уточняет Симон Веземан, исследователь Программы вооружений и военных расходов SIPRI.

«Многие страны, крупнейшие экспортеры оружия, поставляли военную технику в Индию и Пакистан в течение десятилетий, часто экспортируя оружие одновременно в обе страны», – отмечает эксперт.

Еще один крупный покупатель оружия — Объединенные Арабские Эмираты (ОАЭ). Это восьмой по величине импортер смертоносной продукции в мире, он увеличил покупку вооружений, поскольку участвовал в военных действиях в Ливии и в Йемене. ОАЭ покупают две трети своего оружия из США.

Вооруженные конфликты между Арменией и Азербайджаном увеличили спрос на оружие в этих странах. Армения и Азербайджан, конфликтующие за приграничные территории, увеличили покупку оружия, включая ракеты. Армения покупает оружие в России, а Азербайджан покупает 60% в Израиле и 31% — в России.

На этом фоне заметно снизился спрос на оружие в Турции в 2015–2019 годах — на 48%, но война в Сирии должна увеличить турецкий спрос.

База данных SIPRI по поставкам оружия постоянно обновляется и содержит информацию о поставках вооружений в мире. Объем поставок может значительно колебаться из года в год, поэтому итоги подводятся за пятилетний период.

Мировые тенденции расходов на вооружение

Кто больше

На протяжении столетий страны и народы прикладывали максимальные усилия для производства и продажи вооружений, ведения войн и уничтожения друг друга.

Ежегодно в мире производится более 8 млн единиц малого и легкого оружия, более 12 млрд патронов. По статистике на каждые 10 человек в мире приходится 1 пистолет, а на каждые 60 – автомат.

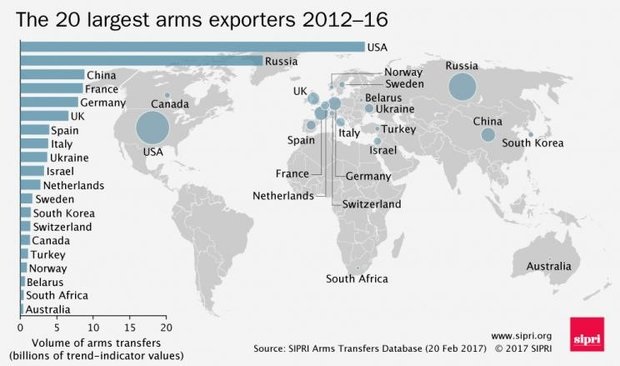

Суммарный годовой военный бюджет всех стран за 2016 год, по подсчетам Стокгольмского института проблем мира (SIPRI), превышает 1,6 трлн долларов. Согласно докладу SIPRI, за период с 2012 по 2016 годы всемирный объем поставок вооружения достиг своего максимума со времен холодной войны.

С окончанием гонки вооружения страны не прекратили наращивать свой военный потенциал. За десять лет мировые расходы на оборону выросли вдвое. Это связано не столько с увеличением единиц вооружения, сколько с производством сверхточного вооружения. Более того, после окончания холодной войны возросло количество вооруженных локальных конфликтов.

Основными поставщиками вооружения на мировом рынке являются США, Россия и Китай. Почти три четверти мирового рынка оружия приходится на первую пятерку стран-поставщиков.

Топ-20 крупнейших экспортеров оружия в 2012-2016 гг. (шкала – объем поставок оружия)

Значительный рывок в мировом экспорте оружия сделала Франция, вытеснив Германию с четвертого места, которое та занимала на протяжении длительного времени. Это стало возможно благодаря целенаправленной политике наращивания в стране мощностей военно-промышленного комплекса. Самыми популярными покупками стали французский многоцелевой истребитель четвертого поколения Rafale, а также подводные лодки и вертолеты.

Основную долю в поставках США составляют ударные самолеты, оснащенные крылатыми ракетами и высокоточными боеприпасами; системы противовоздушной и противоракетной обороны последнего поколения.

Россия же активнее всего продает боевые самолеты, вертолеты и системы противовоздушной обороны. Импортеры российского оружия стали проявлять интерес также и к новинке – зенитно-ракетному комплексу С-400 «Триумф».

Купил не значит выиграл

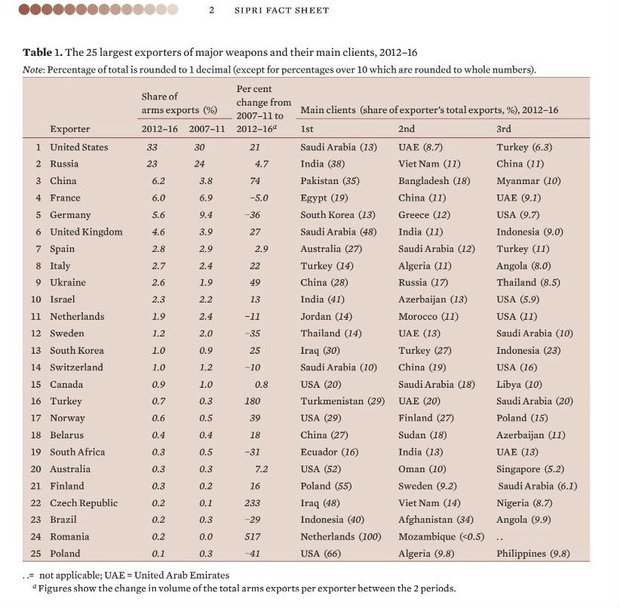

25 ключевых поставщиков оружия и их основные покупатели в 2012-2016 гг. (процентные значения округляются до единицы, кроме десятых долей, которые округляются до целого числа/таблица показывает изменение объемов общего экспорта оружия на одного экспортера в сравнении с двумя различными периодами)

Страны Ближнего Востока значительно увеличили статьи бюджетов на закупку вооружения. Расходы на него в регионе возросли на 103%, а общий объем импорта достиг 38% от всех мировых закупок.

Саудовская Аравия стала вторым крупнейшим импортером вооружений в мире, увеличив с 2013 по 2017 гг. импорт оружия на 225% по сравнению с 2008-2012 гг.

Импорт оружия Египтом возрос на 215% и вывел страну на третье место в рейтинге импортеров.

Ряд африканских стран значительно увеличили свои расходы на вооружение.

Кроме государств Ближнего Востока, в гонку за лидерство в области импорта активно включились страны Азии.

Главным покупателем в этом регионе является Индия. По данным исследования, она закупает 13% всего оружия в мире.

Одним из ключевых поставщиков оружия Индии выступает Россия. Такой внезапный рост расходов на вооружение обусловлен рядом факторов.

Во-первых, соседство с Пакистаном. Некогда единое государство раскололось на почве религиозных отличий, причем такое разделение оказалось кровопролитным, а вновь образовавшиеся страны обзавелись ядерным оружием. Наращивание военного потенциала необходимо Индии не только для сдерживания военных конфликтов с Пакистаном, но и для достойного ответа США, союзнику Пакистана, в случае их вмешательства.

Еще один фактор, влияющий на стремление Индии усилить свои вооруженные силы, – ситуация вокруг Тибета. Находящийся рядом Китай, так же как и Индия, считает крайне принципиальным вопрос по статусу этого региона, и ни одна из сторон не готова уступить. Более того, Китай и Пакистан активно налаживают отношения, подписывая контракты и соглашения.

Будучи активным импортером оружия, Индия в то же время усиленно разрабатывает собственные виды вооружения и выходит на международный рынок уже в качестве экспортера.

Сложно утверждать, что между ростом закупок вооружений и затянувшимися войнами существует прямая взаимосвязь. В то же время некоторая закономерность, конечно, есть: отдельные виды вооружений пользуются повышенным спросом – к примеру боеприпасы и наземные транспортные средстваОд Флеран, директор программы военных расходов SIPRI

Несмотря на заявления экспертов об отсутствии прямой взаимосвязи между ростом импорта оружия в том или ином регионе и вспыхивающими военными кампаниями, статистика говорит сама за себя.

Смена ролей

Внезапное усиление Франции на рынке вооружений изменило расстановку сил. Эксперты утверждают, что Франция может сместить Россию со второго места в списке экспортеров вооружения в 2018 году.

В 2016 году французский государственный военный концерн DCNS подписал крупнейший контракт с Австралией на поставку 12 подводных лодок. Стоимость контракта – 34 млрд евро.

Основную заслугу в выводе Франции в лидеры экспорта вооружений приписывают министру обороны Жан-Иву Ле Дриану. С его появлением на этом посту экспорт французского оружия увеличился практически вдвое. Вклад в такой рост внесли контракты с Египтом, Катаром и Индией на поставку истребителей Rafale, с Великобританией на поставку учебных вертолетов и с Сингапуром – на 16 вертолетов Н225 Сaracal.

По итогам 2017 года Китай укрепился на третьем месте в списке экспортеров оружия. Продажи китайской вооружения за прошедшие пять лет возросли на 38%.

Бессменным импортером продолжает оставаться Пакистан, который на протяжении многих лет является основным покупателем, охватывая до 35% всего китайского экспорта. К давнему партнеру Китая по объемам закупок Бангладеш присоединился Алжир. Совокупный заказ двух стран составил 10% роста китайского экспорта. Китай ведет активную работу по вытеснению России с рынков Азии и Африки. Именно на эти регионы приходится более 70% китайского экспорта.

В свою очередь, Китай является активным покупателем российского и французского оружия. Часть закупленной продукции копируется с небольшими корректировками под китайскую специфику, а часть идет на исследование для собственных разработок. Полученное в результате таких манипуляций оружие продается в Азию и Африку по более низким ценам, чем оригиналы.

Новым игроком на мировом рынке является Турция. На протяжении десяти лет в Турции активно проводилась программа по замещению импорта путем развития ВПК и создания собственного оружия. Важным шагом к преодолению импортозависимости стала программа «Национальный корабль». За десять лет Турция освоила выпуск корветов, предназначенных для патрулирования прибрежной зоны. Корабли оснащены вооружением для поражения надводных и подводных целей, а также системами ПВО. В Турции более 200 предприятий, производящих гражданское стрелковое оружие, которое активно идет на экспорт. Однако качество этого оружия, как правило, далеко от совершенства. Турецкие оружейники пошли по пути китайских коллег и занимаются по большей части заимствованиями. Активно ведутся разработки собственной штурмовой винтовки и новой модели танка. Важным шагом в турецком ВПК стал выпуск собственного ударного беспилотника. Дроны уже поступили на вооружение армии. Появление в турецком небе такого технологичного устройства приблизило страну к мировым лидерам-производителям вооружения.

Многие страны стремятся выйти на рынок вооружения в качестве экспортера. Такая смена ролей обусловлена политическими союзами и сменами полярностей, а также нестабильностью в ряде регионов.

Выводы

-

Страны, длительное время входившие в десятку лидеров по уровню экспорта вооружения, накопили достаточный потенциал для того, чтобы включиться в борьбу за место в первой пятерке.

-

Переход от активного импорта к экспорту показывает рост амбиций и укрепление статуса государства на международной арене.

-

Страны, наращивающие военный потенциал, увеличивают объемы экспорта для укрепления позиций в своем регионе, а также для развития собственного ВПК на основе ранее импортированных военных технологий.

Рекомендации

-

Информирование о роли военно-технического сотрудничества в преодолении локальных и региональных вызовов безопасности.

-

Демонстрация роли ВПК для развития технологической гражданской сферы.

Крупнейшие экспортёры вооружений и их покупатели

По данным Стокгольмского института исследования проблем мира (SIPRI), мировые продажи продукции военного назначения по итогам 2012-2016 годов увеличились на 8,4% в сравнении с предшествующей пятилеткой. Человечество продолжает вооружаться, а продажа военной техники и оборудования по-прежнему остается важной составной частью экспорта и экономического потенциала ряда стран. Что лишь подтверждает, что на войне не только убивают, но также продают и зарабатывают. При этом США и Россия остаются основными поставщиками вооружений на планете, суммарно занимая более 58% всего мирового рынка торговли оружием.SIPRI (Stockholm International Peace Research Institute) — это международный институт исследования проблем мира и конфликтов, который, прежде всего, занимается освещением вопросов контроля над вооружениями и процессами разоружения. По данным специалистов данного института, США контролируют порядка трети всего мирового рынка вооружений, при этом почти половина всех их поставок приходится на государства Ближнего Востока. Россия контролирует более 23% мирового рынка. По оценкам института SIPRI, порядка 70% российских поставок приходится на 4 страны: Индию, Китай, Вьетнам и Алжир.

В то же время по итогам 2012-2016 годов Пекин сумел повысить долю поставляемых вооружений на международном рынке с 3,8% до 6,2%. В то же время самым крупным мировым импортером оружия на планете остается Индия, которая за указанный период нарастила закупки в этой сфере на 43% в сравнении с 2007-2011 годами. Второе место по импорту вооружений занимает Саудовская Аравия. Стоит отметить, что Индия является самым крупным покупателем российского оружия в мире, а Саудовская Аравия — самым крупным покупателем оружия американского производства.

В Африке 46% всего импорта вооружений и военной техники приходится на Алжир (который входит в Топ-5 покупателей российского оружия). Другие крупные импортеры, по информации шведских исследователей, находятся в зонах застарелых вооруженных конфликтов: Эфиопия, Судан и Нигерия. Африканский рынок является довольно важным для Китая, который поставляет вооружение собственного производства в 18 африканских стран, при этом Танзания замыкает Топ-5 стран, которые закупают оружие в Поднебесной.

В середине апреля 2017 года сайт bigthink.com опубликовал материал о четырех крупнейших экспортерах вооружений в мире (США, Россия, Франция и Китай). Материал основан на данных Стокгольмского института исследования проблем мира за 2011-2015 годы. В статье сопоставляются крупнейшие мировые экспортеры вооружений на планете, а также их крупнейшие покупатели, также представлены графические материалы, раскрывающие направление поставок. При этом составители карт не брали в расчет страны, которые за указанный период приобрели оружия на сумму менее 100 миллионов долларов. Также шведские специалисты отметили, что за 2011-2015 годы общий объем продаж вооружений был выше, чем за любой другой пятилетний период с момента окончания холодной войны в начале 90-х годов XX века.

В настоящее время США являются не только лидером по объему военных расходов (611 миллиардов долларов по итогам 2016 года), но и главным экспортером вооружений на планете. Американское оружие продается лучше всех в мире, причем штаты опережают другие страны с существенным отрывом. За 2011-2015 годы США продали различных вооружений на сумму 46,4 миллиарда долларов, что составляет практически треть от общего объема международного рынка вооружений (32,8%). Сразу за США следует Россия, экспорт которой за тот же период оценивается специалистами SIPRI в 35,4 миллиарда долларов (или 25,4% от мирового экспорта). Показатели двух крупнейших мировых экспортеров вооружений по отдельности выше, чем совокупный экспорт государств, занимающих в рейтинге третье и четвертое место: это Франция с объемом экспорта вооружений 8,1 миллиарда долларов и КНР с показателем 7,9 миллиарда долларов.

За этот же временной период (2011-2015 год) крупнейшими импортерами вооружений на планете стали в порядке убывания: Индия, Саудовская Аравия, Китай, Объединенные Арабские Эмираты (ОАЭ) и Австралия.

Крупнейшие покупатели американских вооружений

Потоки поставок вооружений позволяют оценить геополитические приоритеты крупнейших стран-экспортеров. Так геополитические интересы США, по всей видимости, лежат на Ближнем Востоке. В пятерку крупнейших покупателей американских вооружений и военной техники в порядке убывания вошли: Саудовская Аравия — 4,57 миллиарда долларов, ОАЭ — 4,2 миллиарда долларов, Турция — 3,1 миллиарда долларов, Южная Корея — 3,1 миллиарда долларов и Австралия — 2,92 миллиарда долларов. В целом же США продали вооружений на сумму более чем 100 миллионов долларов в 42 страны мира, многие из которых также находятся на Ближнем Востоке.

В Топ-10 покупателей американского оружия, помимо перечисленных выше государств входят: Тайвань (Китайская Республика) — 2,83 миллиарда долларов, Индия — 2,76 миллиарда долларов, Сингапур — 2,32 миллиарда долларов, Ирак — 2,1 миллиарда долларов и Египет — 1,6 миллиарда долларов.

Крупнейшие покупатели российских вооружений

Двусторонние отношения, которые существуют сегодня между Россией и Индией, характеризуются самыми крупными показателями в области поставок вооружений во всем мире. За пять лет с 2011 по 2015 год включительно Индия приобрела оружия российского производства на сумму 13,4 миллиарда долларов. На втором месте по объему покупок российского вооружения разместился Китай, который сам входит в число крупнейших экспортеров оружия в мире. Пекин за указанный период приобрел в России вооружений на 3,8 миллиарда долларов. На третьем месте с небольшим отставанием располагается Вьетнам — 3,7 миллиарда долларов, на четвертом и пятом месте расположились соответственно Алжир и Венесуэла с показателями 2,64 и 1,9 миллиарда долларов соответственно.

В Топ-10 покупателей российского оружия, помимо перечисленных выше стран вошли: Азербайджан — 1,8 миллиарда долларов, Сирия — 983 миллиона долларов, Ирак — 853 миллиона долларов, Мьянма — 619 миллионов долларов и Уганда — 616 миллионов долларов. В целом же за 2011-2015 годы Россия продала вооружений на сумму более 100 миллионов долларов в 24 страны мира. Россия поставляла оружие и военно-политическому сопернику Индии, Пакистану, однако эти поставки на порядок меньше, всего 134 миллиона долларов (23-е место в рейтинге), даже Афганистан, являющийся географическим соседом Пакистана, приобрел в разы больше российского оружия — на 441 миллион долларов (14-е место в рейтинге).

Крупнейшие покупатели французских вооружений

В то время как Россия активно продает оружие Алжиру, государству соседу и конкуренту — Марокко оружие поставляет Франция, эта североафриканская страна является основным покупателем французского оружия в мире. В пятерку крупнейших покупателей французских вооружений и военной техники в порядке убывания вошли: Марокко — 1,3 миллиарда долларов, Китай — 1 миллиард долларов, Египет — 759 миллионов долларов, ОАЭ — 548 миллионов долларов и Саудовская Аравия — 521 миллион долларов. Можно отметить, что интересы Франции также как и США, тяготеют к Ближнему Востоку, где сосредоточены очень крупные покупатели французского оружия.

В топ-10 покупателей французского оружия вошли также: Австралия — 361 миллион долларов, Индия — 337 миллионов долларов, США — 327 миллионов долларов, Оман — 245 миллионов долларов и Великобритания — 207 миллионов долларов. Всего за указанный период с 2011 по 2015 год включительно Франция продала оружия на сумму более 100 миллионов долларов в 17 стран мира.

Крупнейшие покупатели китайских вооружений

Если Россия является крупнейшим поставщиком оружия в Индию, то Китай вооружает соседние страны: Пакистан, который является крупнейшим покупателем военной техники китайского производства, а также Бангладеш и Мьянму. В пятерку крупнейших покупателей китайских вооружений и военной техники в порядке убывания вошли: Пакистан — 3 миллиарда долларов, Бангладеш — 1,4 миллиарда долларов, Мьянма — 971 миллион долларов, Венесуэла — 373 миллиона долларов, Танзания — 323 миллиона долларов.

В целом же за 2011-2015 годы Китай продал вооружений на сумму более 100 миллионов долларов в 10 страны мира, так что помимо перечисленных выше стран в Топ-10 покупателей китайского оружия вошли: Алжир — 314 миллионов долларов, Индонезия — 237 миллионов долларов, Камерун — 198 миллионов долларов, Судан — 134 миллиона долларов и Иран — 112 миллионов долларов.

Исходя из представленных данных, очевидно, что в ближайшей перспективе основное соперничество на международном рынке вооружений за третье место по объему поставок будет вестись между Францией и Китаем. При этом у последнего есть все шансы выйти на твердое третье место уже в самой ближайшей перспективе. В то же время США и Россия абсолютно точно сохранят за собой первое и второе место в рейтинге с существенным отрывом от преследователей.

По словам специалистов, экспорт российских вооружений по итогам 2017 года существенно превысить показатели 2016 года. Об этом журналистам в рамках 14-й международной военно-морской и авиационно-космической выставки LIMA 2017, которая проходила в Малайзии с 21 по 25 марта, рассказал Виктор Кладов, занимающий пост директора по международному сотрудничеству и региональной политике государственной корпорации «Ростех», а также главы объединенной делегации госкорпорации и АО «Рособоронэкспорт» на данной выставке. По словам Кладова, портфель заказов «Рособоронэкспорта» в настоящее время составляет около 45 миллиардов долларов, что позволяет загрузить предприятия российского ОПК на три года непрерывной работы, а количество контрактов в 2017 году превысит количество контрактов 2016 года.

Основным покупателем и партнером России по-прежнему будет оставаться Индия. По словам Виктора Кладова, в 2017 году планируется подписать многомиллиардный контракт с Индией на постройку четырех фрегатов проекта 11356 по формуле «2+2» (два фрегата будут поставлены Россией, а еще два построены в Индии по лицензии). «Данный контракт зависит от того, как быстро завершатся переговоры, которые идут в настоящее время. В частности уже прошла целая серия достаточно серьезных встреч с индийскими партнерами, если переговоры пройдут хорошо, контракт будет подписан уже в 2017 году», — отметил Кладов. Отмечается, что в настоящее время индийская сторона занята выбором подходящей судостроительной верфи для лицензионного выпуска части фрегатов. Помимо этого директор по международному сотрудничеству и региональной политике Ростеха рассказал о планируемом контракте на выпуск 200 легких многоцелевых вертолетов Ка-226Т в Индии. Также в 2017 году планируется подписать крупный контракт на поставку в Индию 48 многоцелевых вертолетов Ми-17В-5.

Если говорить о других странах, то очень крупный контракт планируется заключить с Индонезией. Речь идет о поставке в эту страну многофункциональных истребителей Су-35. Контракт на поставку истребителей должен стать первым в серии планируемых соглашений с Индонезией о поставках продукции военного назначения. По словам Кладова, исходя из имеющихся финансовых ресурсов, индонезийская сторона приоритетное значение придает закупке в России истребителей Су-35, затем последуют контракты по военно-морской технике, а после и по вертолетам. Он также добавил, что Индонезия проявляет повышенный интерес к уникальному российскому самолету-амфибии Бе-200. Страна готова приобрести 2-3 подобных самолета. При этом Индонезия в настоящее время наиболее близкое государство к закупке Бе-200 в связи с постоянной необходимостью борьбы с лесными пожарами.

SIPRI назвал крупнейших в мире экспортеров вооружения :: Политика :: РБК

По данным SIPRI, за последние пять лет Россия сохранила второе место среди крупнейших продавцов оружия, но сократила экспорт вооружений на 17% за счет падения поставок в Индию и Венесуэлу. Это расходится с российскими данными

Фото: Вадим Савицкий / ТАСС

США, Россия и Франция удерживают лидерство по экспорту вооружений в мире, следует из нового доклада (*pdf) Стокгольмского международного института исследования проблем мира (SIPRI). Однако за последнюю пятилетку экспорт оружия из России заметно сократился, а США, напротив, укрепили доминирующее положение.

В совокупности пять крупнейших экспортеров оружия — США, Россия, Франция, Германия и Китай — с 2014 по 2018 год обеспечили 75% совокупного объема мирового экспорта вооружений. За последнюю пятилетку США увеличили отрыв от прочих поставщиков оружия: к 2018 году экспорт американских вооружений вырос на 29% по сравнению с периодом 2009–2013 годов. В целом Соединенные Штаты заняли 36% мирового рынка вооружений.

Топ-5 стран — поставщиков вооружений

Топ-5 стран — поставщиков вооружений :: Политика :: РБК

Стокгольмский международный институт исследования проблем мира (SIPRI) назвал страны — лидеры по экспорту вооружений. Список возглавили США, Россия заняла второе место, хотя за последние пять лет снизила поставки на 17%. Какие страны составили топ-5 экспортеров оружия — в обзоре РБК

1-е место. США

Истребители F-35 (Фото: U.S. Air Force / Staff Sgt. Cory D. Payne / Reuters)

Доля на рынке: 36%

Изменение к 2009–2013 годам: +29%

Основные импортеры: Саудовская Аравия, Австралия, Объединенные Арабские Эмираты

2-е место. Россия

Зенитно-ракетная система С-400 (Фото: Сергей Мальгавко / ТАСС)

Доля на рынке: 21%

Изменение к 2009–2013 годам: –17%

Основные импортеры: Индия, Китай, Алжир

3-е место. Франция

Десантный корабль «Мистраль» (Фото: Reuters)

Доля на рынке: 6,8%

Изменение к 2009–2013 годам: +43%

Основные импортеры: Египет, Индия, Саудовская Аравия4-е место. Германия

Танк Leopard 2A6 (Фото: Joerg Sarbach / AP)

Доля на рынке: 6,4%

Изменение к 2009–2013 годам: +13%

Основные импортеры: Южная Корея, Греция, Израиль

5-е место. Китай

Танки VT-1А (Фото: Mian Khursheed MK / CCK / Reuters)

Доля на рынке: 5,2%

Изменение к 2009–2013 годам: +2,7%

Основные импортеры: Пакистан, Бангладеш, Алжир

Рынок стрелкового оружия | Отраслевой анализ и прогноз рынка до 2020 г.

Содержание

1 Введение (Номер страницы — 21)

1.1 Цели исследования

1.2 Определение рынка

1.3 Объем исследования

1.3.1 Охватываемые рынки

1.3.2 Годы, рассматриваемые для исследования

1.4 Валюта и цены

1.5 Канал распределения Участники

1.6 Ограничения

1.7 участников рынка

2 Методология исследования (Страница № — 24)

2.1 Данные исследования

2.1.1 Вторичные данные

2.1.1.1 Ключевые данные из вторичных источников

2.1.2 Первичные данные

2.1.2.1 Ключевые данные из первичных источников

2.1. 2.2 Ключевые отраслевые идеи

2.1.2.3 Разбивка первичных

2.2 Факторный анализ

2.2.1 Введение

2.2.2 Индикаторы спроса

2.2.2.1 Рост спроса со стороны гражданских приложений

2.2.2.2 Рост числа трансграничных споров и терроризма

2.2.3 Индикаторы предложения

2.2.3.1 Внедрение технологий легкого стрелкового оружия (LSAT)

2.3 Оценка размера рынка

2.3.1 Подход снизу вверх

2.3.2 Подход сверху вниз

2.4 Структура рынка и триангуляция данных

2.5 предположений исследований

3 Краткое изложение (Страница № — 34)

4 Premium Insights (№ страницы — 38)

4.1 Привлекательные рыночные возможности

4.2 Рынок стрелкового оружия, по конечным потребителям

4.3 Рынок, по типу

4.4 Рынок, по технологиям

4.5 Рынок, по калибру

4.6 Рынок, по Тип оружия

4.7 Анализ доли рынка, по регионам

4.8 Северная Америка: рынок стрелкового оружия, по системе стрельбы

4.9 Анализ жизненного цикла по регионам

5 Обзор рынка (номер страницы — 43)

5.1 Введение

5.2 Сегментация рынка

5.2.1 По конечным пользователям

5.2.2 По типу

5.2.3 По технологиям

5.2.4 По калибру

5.2.5 По Режущий тип

5.2.6 По системе стрельбы

5.3 Динамика рынка

5.3.1 Движущие силы

5.3.1.1 Рост числа войн и трансграничных конфликтов

5.3.1.2 Увеличение использования стрелкового оружия гражданскими лицами

5.3.1.3 Рост терроризма

5.3.2 Ограничения

5.3.2.1 Строгие процедуры лицензирования

5.3.2.2 Снижение оборонных бюджетов стран с развитой экономикой

5.3.3 Возможности

5.3.3.1 Увеличение расходов на оборону стран с формирующимся рынком

5.3.3.2 ПИИ в оборону для стран с формирующимся рынком

5.3.4 Вызовы

5.3.4.1 Незаконная торговля оружием

5.3.4.2 Неизбирательное использование стрелкового оружия

5.3.4.3 Политические вызовы для новых технологий

6 Отраслевые тенденции (стр. № 62)

6.1 Введение

6.2 Развитие рынка

6.3 Анализ цепочки поставок

6.4 Анализ цепочки создания стоимости

6.5 Анализ профиля экологических угроз и возможностей (ETOP)

6.6 Отображение вывода новых продуктов на рынок стрелкового оружия Рынок по компаниям (2016)

6.7 Тенденции в технологиях

6.7.1 Полимерные оправы

6.7.2 Пистолет с 3D-печатью

6.7.3 Пистолеты Smart Guns

6.7.4 Технология легкого стрелкового оружия

6.7.5 Технология литья под давлением металла (MIM)

6.7.6 Использование пистолета с двоичным кодом Стволы

6.7.7 Штурмовые винтовки с угловым выстрелом

6.8 Анализ пяти сил носильщиков

6.8.1 Угроза новых участников

6.8.2 Угроза замен

6.8.3 Торговая сила поставщиков

6.8.4 Торговая сила покупателей

6.8.5 Интенсивность конкурентного соперничества

6.9 Инновации и регистрации патентов

6.10 Анализ ключевых тенденций

7 Рынок стрелкового оружия, по конечным потребителям (Страница № — 76)

7.1 Введение

7.2 Военные

7.3 Правоохранительные органы

7.4 Охота

7.5 Спорт

7.6 Самооборона

8 Рынок стрелкового оружия, по типу (стр.- 80)

8.1 Введение

8.2 Пистолет

8.3 Револьвер

8.4 Винтовка

8.5 Пулемет

8.6 Дробовик

9 Рынок стрелкового оружия, по технологиям (Страница № — 85)

9.1 Введение

9.2 Управляемый

9.3 Неуправляемый

10 Рынок стрелкового оружия, по калибру (Страница № — 88)

10.1 Введение

10,2 5,56 мм

10,3 7,62 мм

10,4 9 мм

10.5 12,7 мм

10,6 14,5 мм

11 Рынок стрелкового оружия, по типу нарезки (Страница № — 92)

11.1 Введение

11.2 Гладкоствольный

11.3 Резьбовой

12 Рынок стрелкового оружия, система стрельбы (стр. № — 96)

12.1 Введение

12.2 Газовый привод

12.3 С возвратным управлением

12.4 Ручной

13 Рынок стрелкового оружия по странам (стр. № — 100)

13.1 США

13.1.1 По типу

13.1.2 По типу

13.1.3 По технологии

13.1.4 По калибру

13.1.5 По типу резки

13.1.6 По системе зажигания

13.2 Канада

13.2.1 По Конечный пользователь

13.2.2 По типу

13.2.3 По технологии

13.2.4 По калибру

13.2.5 По типу резки

13.2.6 По системе зажигания

13.3 UK

13.3.1 По типу

13.3.2 По типу

13.3.3 По технологии

13.3.4 По калибру

13.3.5 По типу резки

13.3.6 По системе зажигания

13.4 Россия

13.4.1 По Конечный пользователь

13.4.2 По типу

13.4.3 По технологии

13.4.4 По калибру

13.4.5 По типу резки

13.4.6 По системе зажигания

13.5 Германия

13.5.1 По типу

13.5.2 По типу

13.5.3 По технологии

13.5.4 По калибру

13.5.5 По типу резки

13.5.6 По системе зажигания

13.6 Франция

13.6.1 По Конечный пользователь

13.6.2 По типу

13.6.3 По технологии

13.6.4 По калибру

13.6.5 По типу резки

13.6.6 По системе зажигания

13.7 Китай

13.7.1 По типу

13.7.2 По типу

13.7.3 По технологии

13.7.4 По калибру

13.7.5 По типу резки

13.7.6 По системе зажигания

13.8 Индия

13.8.1 По Конечный пользователь

13.8.2 По типу

13.8.3 По технологии

13.8.4 По калибру

13.8.5 По типу резки

13.8.6 По системе зажигания

13.9 Япония

13.9.1 По типу

13.9.2 По типу

13.9.3 По технологии

13.9.4 По калибру

13.9.5 По типу резки

13.9.6 По системе зажигания

13.10 Южная Корея

13.10.1 Конечным пользователем

13.10.2 По типу

13.10.3 По технологии

13.10.4 По калибру

13.10.5 По типу резки

13.10.6 По системе зажигания

13.11 Австралия

13.11.1 По конечному пользователю

13.11.2 По типу

13.11.3 По технологии

13.11.4 По калибру

13.11.5 По типу резки

13.11.6 По типу стрельбы

13.12 Саудовская Аравия Arabia

13.12.1 По конечному пользователю

13.12.2 По типу

13.12.3 По технологии

13.12.4 По калибру

13.12.5 По типу резки

13.12.6 По типу резки

13.13 Израиль

13.13.1 По типу

13.13.2 По типу

13.13.3 По технологии

13.13.4 По калибру

13.13.5 По типу резки

13.13. 6 По системе зажигания

13.14 Турция

13.14.1 По конечному пользователю

13.14.2 По типу

13.14.3 По технологии

13.14.4 По калибру

13.14.5 По типу резки

13.14.6 По системе зажигания

13.15 UAE

13.15.1 По конечному пользователю

13.15.2 По типу

13.15.3 По технологии

13.15.4 По калибру

13.15.5 По типу резки

13.15.6 По системе зажигания

13.16 Остальной мир

14 Конкурентная среда (Страница № — 179)

14.1 Введение

14.2 Анализ бренда

14.3 Сопоставление продуктов

14.4 Анализ рейтингов

14.5 Анализ доли рынка

14.6 Конкурентные ситуации и тенденции

14.6.1 Запуск новых продуктов

14.6.2 Контракты

14.6.3 Соглашения, партнерские отношения, сотрудничество и совместные предприятия

15 Профили компаний (Страница № — 188)

15.1 Введение

(Обзор, Финансы, Продукты и услуги, Стратегия и События) *

15.2 Финансовые показатели

15,3 Orbital ATK

15,4 Smith & Wesson Holding Corporation

15,5 Sturm, Ruger & Company Inc.

15,6 Freedom Group

15,7 General Dynamics Corporation

15,8 Forjas Taurus SA

15,9 Glock Ges.MBH

15,10 Heckler & Koch GmbH

15.11 ООО «Производственная компания Кольтс»

15.12 Херсталь С.А.

15,13 Беретта Холдинг СПА

* Подробная информация об обзоре, финансовых показателях, продуктах и услугах, стратегии и событиях может быть недоступна в случае компаний, не котирующихся на бирже.

16 Приложение (номер страницы — 219)

16.1 Руководство для обсуждения

16.2 Хранилище знаний: подписной портал Marketsandmarkets

16.3 Введение в RT: Market Intelligence в реальном времени

16.4 Доступные настройки

16.4.1 Анализ на уровне страны

16.4.2 Дополнительно Профили компаний (до 5)

16,5 Связанные отчеты

Список таблиц (156 таблиц)

Таблица 1 Отображение ключевых достижений в области технологий легкого стрелкового оружия

Таблица 2 Драйверы рынка: региональный анализ

Таблица 3 Страновой анализ рынка

Таблица 4 Анализ воздействия конфликтов в регионах Mena и Apac

Таблица 5 U.S: Показатели участия в стрелковых видах спорта, 2010-2013 гг.

Таблица 6 США: Федеральные правила хранения и использования огнестрельного оружия

Таблица 7 Временная шкала инцидентов, которые спровоцировали террористические атаки (2006-2013 гг.)

Таблица 8 Рынок стрелкового оружия растет Использование стрелкового оружия в гражданских целях

Таблица 9 Факторы, влияющие на расходы на оборону в странах с развитой экономикой, 2010-2014 гг.

Таблица 10 Строгие процедуры лицензирования, действующие как основное препятствие для роста рынка

Таблица 11 Ожидается, что увеличение расходов на оборону в странах с развивающейся экономикой откроет значительные возможности для роста в рынок

Таблица 12 Незаконная торговля стрелковым оружием создает серьезные проблемы для отрасли стрелкового оружия

Таблица 13 Анализ ETOP: Рынок стрелкового оружия

Таблица 14 Список стрелкового оружия по компаниям

Таблица 15 Огнестрельное оружие с полимерными оправами

Таблица 16 Различные модели пистолетов с 3D-печатью, которые были запущены, 2013-2016 гг.

Таблица 17 Производители систем углового выстрела

Таблица 18 Инновации и регистрации патентов

Таблица 19 Рынок стрелкового оружия, по конечным потребителям, 2014-2020 гг. (Млн долларов США)

Таблица 20 Рынок вооружений, по регионам, 2014-2020 годы (млн долларов США)

Таблица 21 Рынок правоохранительных органов, по регионам , 2014-2020 гг. (Млн долларов США)

Таблица 22 Рынок охоты в разбивке по регионам, 2014-2020 гг. (Млн долларов США)

Таблица 23 Рынки спорта в разбивке по регионам, 2014-2020 гг. (Млн долларов США)

Таблица 24 Рынок самообороны , По регионам, 2014-2020 гг. (Млн долл. США)

Таблица 25 Рынок по типу, 2014-2020 гг. (Млн долл. США)

Таблица 26 Рынок пистолетов, по регионам, 2014-2020 гг. (Млн долл. США)

Таблица 27 Рынок револьверов, по регионам , 2014-2020 гг. (Млн долларов США)

Таблица 28 Рынок стрелкового оружия по регионам, 2014-2020 гг. (Млн долларов США)

Таблица 29 Рынок пулеметов по регионам, 2014-2020 гг. (Млн долларов США)

Таблица 30 Рынок дробовиков по регионам, 2014-2020 (в миллионах долларов США)

Таблица 31 Рынок стрелкового оружия по технологиям, 2014-2020 годы (в миллионах долларов США)

Таблица 32 Управляемый рынок стрелкового оружия по регионам, 2014-2020 годы (в миллионах долларов США) n)

Таблица 33 Рынок неуправляемого стрелкового оружия, по регионам, 2014-2020 гг. (в миллионах долларов США)

Таблица 34 Рынок стрелкового оружия, по калибрам, 2014-2020 годы (в миллионах долларов США)

Таблица 35 5.Рынок 56 млн по регионам, 2014-2020 гг. (Млн долл. США)

Таблица 36 Рынок 7,62 млн млн долл. США по регионам, 2014-2020 гг. (Млн долл. США)

Таблица 37 Рынок стрелкового оружия 9 млн долл. США по регионам, 2014-2020 гг. (Млн долл. США)

Таблица 38 Рынок 12,7 млн по регионам, 2014-2020 гг. (Млн долларов США)

Таблица 39 Рынок 14,5 млн долларов США по регионам, 2014-2020 годы (млн долларов США)

Таблица 40 Рынок стрелкового оружия по типу сокращения, 2014-2020 годы (млн долларов США)

Таблица 41 Рынок гладкоствольного стрелкового оружия, по регионам, 2014-2020 гг. (Млн долларов США)

Таблица 42 Отображение основных пистолетов с резьбовым стволом

Таблица 43 Рынок стрелкового оружия, по регионам, 2014-2020 гг. (Млн долларов США)

Таблица 44 Рынок стрелкового оружия , По системам зажигания, 2014-2020 гг. (Млн долл. США)

Таблица 45 Рынок газового оборудования, по регионам, 2014-2020 гг. (Млн долл. США)

Таблица 46 Рынок газа с отдачей энергии, по регионам, 2014-2020 гг. (Млн долл. США)

Таблица 47 Глобальный рынок ручного управления, по регионам, 2014-2020 гг. (Млн долл. США)

Таблица 48 U.С. Обзор рынка, 2014 г.

Таблица 49 США: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. (В миллионах долларов США)

Таблица 50 США: Размер рынка, по типам, 2014-2020 годы (в миллионах долларов США)

Таблица 51 США : Размер рынка по технологиям, 2014-2020 гг. (Млн долларов США)

Таблица 52 США: Размер рынка по калибру, 2014-2020 гг. (Млн долларов США)

Таблица 53 США: Объем рынка по типу резки, 2014-2020 гг. (Млн долларов США) )

Таблица 54 США: размер рынка по системе увольнения, 2014-2020 гг. (Млн долларов США)

Таблица 55 Обзор рынка Канады, 2014 г.

Таблица 56 Канада: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. (Млн долларов США)

Таблица 57 Канада: Размер рынка по типу, 2014-2020 гг. (В миллионах долларов США)

Таблица 58 Канада: Размер рынка по технологиям, 2014-2020 (миллион долларов США)

Таблица 59 Канада: Размер рынка по калибрам, 2014-2020 гг. (В миллионах долларов США)

Таблица 60 Канада: размер рынка по типу огранки, 2014-2020 гг. (В миллионах долларов США)

Таблица 61 Канада: Размер рынка по системе сжигания, 2014-2020 (миллион долларов США)

Таблица 62 U.K. Обзор рынка, 2014 г.

Таблица 63 Великобритания: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. (В миллионах долларов США)

Таблица 64 Великобритания: Размер рынка, по типу, 2014-2020 годы (в миллионах долларов США)

Таблица 65 Великобритания : Размер рынка по технологиям, 2014-2020 гг. (Млн долларов США)

Таблица 66 Великобритания: Размер рынка по калибру, 2014-2020 годы (млн долларов США)

Таблица 67 Великобритания: Объем рынка по типу резки, 2014-2020 гг. (Млн долларов США) )

Таблица 68 Великобритания: Размер рынка по системе увольнения, 2014-2020 гг. (Млн долларов США)

Таблица 69 Обзор российского рынка, 2014 год

Таблица 70 Россия: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 годы (млн долларов США)

Таблица 71 Россия: размер рынка по типу, 2014-2020 гг. (Млн долларов США)

Таблица 72 Россия: размер рынка по технологиям, 2014-2020 годы (млн долларов США)

Таблица 73 Россия: Размер рынка по калибру, 2014-2020 годы (Млн долл. США)

Таблица 74 Россия: размер рынка по типу огранки, 2014-2020 гг. (Млн долл. США)

Таблица 75 Россия: размер рынка по системе увольнения, 2014-2020 гг. (Млн долл. США)

Таблица 76 Немецкий рынок Lan dscape, 2014

Таблица 77 Германия: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. (в миллионах долларов США)

Таблица 78 Германия: Размер рынка, по типам, 2014-2020 годы (в миллионах долларов США)

Таблица 79 Германия: Размер рынка , По технологиям, 2014-2020 гг. (В миллионах долларов США)

Таблица 80 Германия: Объем рынка по калибрам, 2014-2020 годы (в миллионах долларов США)

Таблица 81 Германия: Размер рынка по типам резки, 2014-2020 годы (в миллионах долларов США)

Таблица 82 Германия: размер рынка по системе увольнения, 2014-2020 гг. (Млн долларов США)

Таблица 83 Обзор рынка Франции, 2014 год

Таблица 84 Франция: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 годы (млн долларов США)

Таблица 85 Франция.: Размер рынка по типу, 2014-2020 гг. (В миллионах долларов США)

Таблица 86 Франция: Размер рынка по технологиям, 2014-2020 годы (в миллионах долларов США)

Таблица 87 Франция: Размер рынка по калибрам, 2014-2020 годы (в миллионах долларов США)

Таблица 88 Франция: размер рынка по типу огранки, 2014-2020 гг. (Млн долл. США)

Таблица 89 Франция: размер рынка по системе увольнения, 2014-2020 гг. (Млн долл. США)

Таблица 90 Обзор рынка Китая, 2014 г.

Таблица 91 Китай : Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. (В миллионах долларов США)

Таблица 92 Китай: Размер рынка по типам, 2014-2020 годы (в миллионах долларов США)

Таблица 93 Китай: Размер рынка по технологиям, 2014-2020 гг. (Млн долларов США)

Таблица 94 Китай: размер рынка по калибру, 2014-2020 гг. (Млн долларов США)

Таблица 95 Китай: размер рынка по типу резки, 2014-2020 гг. (Млн долларов США)

Таблица 96 Китай: размер рынка по Система стрельбы, 2014-2020 гг. (Млн долларов США)

Таблица 97 Обзор рынка Индии, 2014 год

Таблица 98 Индия: размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 годы (млн долларов США)

Таблица 99 Индия: размер рынка е, по типу, 2014-2020 гг. (млн долларов США)

Таблица 100 Индия: размер рынка по технологиям, 2014-2020 годы (млн долларов США)

Таблица 101 Индия: размер рынка по калибру, 2014-2020 гг. (млн долларов США)

Таблица 102 Индия: размер рынка по типу огранки, 2014-2020 гг. (Млн. Долл. США)

Таблица 103 Индия: размер рынка, по системе увольнения, 2014-2020 гг. (Млн. Долл. США)

Таблица 104 Обзор рынка Японии, 2014 г.

Таблица 105 Япония: малая Размер рынка вооружений по конечным потребителям, 2014-2020 гг. (Млн долларов США)

Таблица 106 Япония: объем рынка по типам, 2014-2020 годы (млн долларов США)

Таблица 107 Япония: Размер рынка по технологиям, 2014-2020 гг. (Долл. США Миллион)

Таблица 108 Япония: размер рынка по калибру, 2014-2020 гг. (Млн долларов США)

Таблица 109 Япония: размер рынка по типу огранки, 2014-2020 годы (млн долларов США)

Таблица 110 Япония: размер рынка по системе распределения , 2014-2020 (в миллионах долларов США)

Таблица 111 Обзор рынка Южной Кореи, 2014

Таблица 112 Южная Корея: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 годы (в миллионах долларов США)

Таблица 113 Sou th Корея: размер рынка по типу, 2014-2020 гг. (в млн долл. США)

Таблица 114 Южная Корея.: Размер рынка по технологиям, 2014-2020 гг. (Млн долларов США)

Таблица 115 Южная Корея: Размер рынка по калибру, 2014-2020 годы (млн долларов США)

Таблица 116 Южная Корея: Объем рынка по типу резки, 2014-2020 гг. ( Млн долл. США)

Таблица 117 Южная Корея: размер рынка по системе увольнения, 2014-2020 гг. (Млн долл. США)

Таблица 118 Обзор рынка Австралии, 2014 г.

Таблица 119 Австралия: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. ( Млн долларов США)

Таблица 120 Австралия: размер рынка по типу, 2014-2020 гг. (Млн долларов США)

Таблица 121 Австралия: размер рынка по технологиям, 2014-2020 годы (млн долларов США)

Таблица 122 Австралия: размер рынка по калибру, 2014-2020 (в миллионах долларов США)

Таблица 123 Австралия: Размер рынка по типу огранки, 2014-2020 годы (в миллионах долларов США)

Таблица 124 Австралия: Размер рынка по системе увольнения, 2014-2020 (миллион долларов США)

Таблица 125 Саудовская Аравия Обзор рынка, 2014 г.

Таблица 126 Саудовская Аравия: размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. (В миллионах долларов США)

Таблица 127 Саудовская Аравия: март Размер рынка по типу, 2014-2020 гг. (в миллионах долларов США)

Таблица 128 Саудовская Аравия: размер рынка по технологиям, 2014-2020 годы (в миллионах долларов США)

Таблица 129 Саудовская Аравия: объем рынка по калибрам, 2014-2020 годы (в миллионах долларов США) )

Таблица 130 Саудовская Аравия: размер рынка по типу огранки, 2014-2020 гг. (Млн долларов США)

Таблица 131 Саудовская Аравия: размер рынка по системе увольнения, 2014-2020 годы (млн долларов США)

Таблица 132 Обзор рынка Израиля, 2014 год

Таблица 133 Израиль: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. (Млн долларов США)

Таблица 134 Израиль: Размер рынка, по типу, 2014-2020 годы (млн долларов США)

Таблица 135 Израиль: Размер рынка, по технологиям, 2014-2020 (в миллионах долларов США)

Таблица 136 Израиль: Размер рынка по калибрам, 2014-2020 годы (в миллионах долларов США)

Таблица 137 Израиль: Размер рынка по типам огранки, 2014-2020 годы (в миллионах долларов США)

Таблица 138 Израиль: Рынок Размер в разбивке по системе стрельбы, 2014-2020 гг. (Млн долларов США)

Таблица 139 Обзор рынка Турции, 2014 год

Таблица 140 Турция: Размер рынка стрелкового оружия в разбивке по конечным пользователям, 2014-2020 гг. (Млн долларов США) иллион)

Таблица 141 Турция: размер рынка по типу, 2014-2020 гг. (млн долларов США)

Таблица 142 Турция: размер рынка по технологиям, 2014-2020 годы (млн долларов США)

Таблица 143 Турция: размер рынка по калибру, 2014 г. -2020 (миллион долларов США)

Таблица 144 Турция: размер рынка по типу огранки, 2014-2020 годы (миллион долларов США)

Таблица 145 Турция: размер рынка по системе увольнения, 2014-2020 годы (миллион долларов США)

Таблица 146 Обзор рынка ОАЭ , 2014

Таблица 147 ОАЭ: Размер рынка стрелкового оружия, по конечным потребителям, 2014-2020 гг. (В миллионах долларов США)

Таблица 148 ОАЭ: Размер рынка, по типам, 2014-2020 годы (в миллионах долларов США)

Таблица 149 ОАЭ: Размер рынка, По технологиям, 2014-2020 (в миллионах долларов США)

Таблица 150 ОАЭ: Размер рынка по калибрам, 2014-2020 годы (в миллионах долларов США)

Таблица 151 ОАЭ: Размер рынка, по типам резки, 2014-2020 годы (в миллионах долларов США)

Таблица 152 ОАЭ: размер рынка, по системе выпуска, 2014-2020 гг. (Млн долларов США)

Таблица 153 Рынок стрелкового оружия ряда основных стран, 2014-2020 годы (млн долларов США)

Таблица 154 Запуск новых продуктов, 2012-2016 годы

Таблица 155 Контрактов, 2013-2016

Таблица 156 Соглашения, партнерства, сотрудничество и совместные предприятия20122016

Список цифр (157 цифр)

Диаграмма 1 Охватываемые рынки: рынок стрелкового оружия

Диаграмма 2 Глобальный рынок стрелкового оружия: годы исследования